国税庁は、「令和6年分 年末調整の仕方」等を公表しました。令和6年分所得税について、定額による所得税の特別控除(以下「定額減税」)が実施されています。年末調整の際には、年末調整時点の定額減税の額(以下「年調減税額」)を算出し、年間の所得税の計算を行います。

Q年末調整の際に定額減税の対象となる人とは。

A年末調整の対象となる人が、原則として、年調所得税額から年調減税額を控除する年調減税の対象者となります。ただし、年末調整の対象となる人のうち、給与所得以外の所得を含めた合計所得金額が1,805円を超えると見込まれる人については、年調減税額を控除しないで年末調整を行うことになります。

※年末調整において合計所得金額が1,805円をこえるかどうか確認する際には、基礎控除申告書などにより把握した合計所得金額を用います。

※年少扶養親族は扶養控除の対象となりませんが、年調減税額の計算の対象になります。

Q年調減税額の計算方法は。

年調減税額は、本人30,000円と、同一生計配偶者と扶養親族1人につき30,000円との合計額となります。

※「扶養控除等(異動)申告書」や「配偶者控除等申告書」などから、年末調整を行う時の現況による同一生計配偶者の有無及び扶養親族の人数を確認することになります。

なお、同一生計配偶者を年調減税額の計算に含めるためには、「配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書」にその配偶者を記載して提出する必要があります。

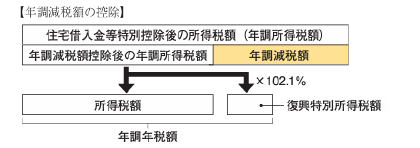

Q年調減税額の控除

年調減税額の控除は、住宅借入金等特別控除後の所得税額(年調所得税額)から、その住宅借入金特別控除後の所得税額を限度に行います。

Q年末調整の結果、控除しきれなかった年調減税額については、令和7年1月以降に支給される給与等に係る源泉徴収税額から控除しますか。

年末調整の結果、控除しきれなかった年調減税額については、源泉徴収票に年調減税額の控除外額と記載し、令和7年1月以降に支給される給与等に係る源泉徴収税額からは控除しません。

Q年末調整を了した後に作成する源泉徴収票には、定額減税額等をどのように記載しますか。

給与所得の源泉徴収票の適用欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」、控除しきれなかった金額を「控除外額×××円」(控除しきれなかった金額がない場合は「控除外額0円」)と記載します。

合計所得金額が1,000万円超である居住者の同一生計配偶者(以下「非控除対象配偶者」)分を年調減税額の計算に含めた場合には、上記に加えて「非控除対象配偶者減税有」と記載します。

(記載例)年末調整を行った一般的な場合

源泉徴収時所得税減税控除済額×××円、控除外額×××円

Q令和6年分の給与の収入金額が2,000万円以下となりますが、給与以外の収入があり令和6年分の合計所得金額が1,805万円を超える給与所得者の源泉徴収票には、定額減税額等をどのように記載しますか。

年末調整の対象となる給与所得者については、源泉徴収票への定額減税額等の記載が必要です。

なお、給与以外の収入があり令和6年分の合計所得金額が1,805万円を超える人は、定額減税の対象とならないため、「給与所得の源泉徴収票」の「(適要)欄」には「源泉徴収時所得税額減税控除額0円、控除外額0円」と記載してください。

Q. 年調減税を計算するに当たって、給与所得者から新たに申告書を提出してもらう必要がありますか。

A. 年調減税額の計算に含める同一生計配偶者の有無や扶養親族の人数については、その給与所得者の提出した扶養控除等申告書や配偶者控除等申告書で把握することになっています。

さらに、令和6年中の所得金額の見積額が1,000万円超の給与所得者の同一生計配偶者について、年調減税額の計算に含める場合には、「年末調整に係る申告書」を年末調整時までに提出する必要があります。

各種申告書・記載例(扶養控除等申告書など)|国税庁 (nta.go.jp)

※基礎控除申告書などの提出がなく、給与所得者の合計所得金額の見積額の確認ができない場合は、給与所得者から給与所得者の合計所得金額の見積額の通知を受け、給与所得者が年調減税の対象か判断することになります。なお、この通知については、口頭やメール等で行っても差し支えありません。

Q令和6年6月の時点で扶養親族であった親族が、年の中途で亡くなりました。年調減税額の計算に含めますか。

令和6年6月の時点では扶養親族であった親族が、年の中度で死亡した場合については、その死亡の日の現況で扶養親族であると判定されるのであれば、年調減税額の計算に含めることとされています。