このブログは、総務担当者が日々の業務中に生じた疑問点を専門家に監修してもらいつつも、あくまでも簡単にゆるーく解説していくシリーズです。様々なテーマを取り上げていきます。

相続税は、すべての相続に対して発生するわけではありません。

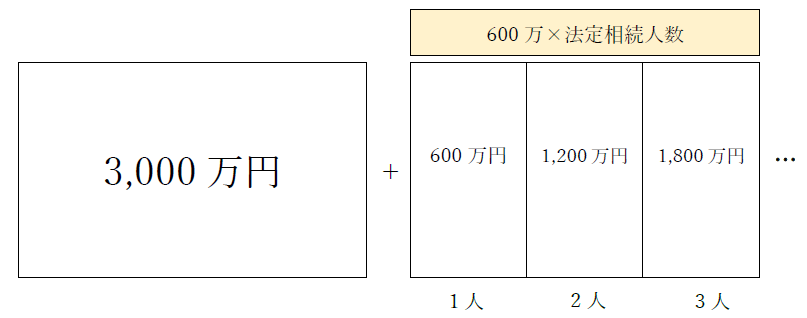

〈相続した財産額の合計が基礎控除額※以下の場合は相続税は掛かりません〉

※基礎控除額とは

3,000万円+(600万円×法定相続人の数)

-子供(法定相続人)2名の場合-

基礎控除額は3,000万+(600万×2人)=4,200万

①4,000万円の相続をした場合。

相続税額(4,000万円)が基礎控除額以下(4,200万円)となるため、相続税はかかりません。

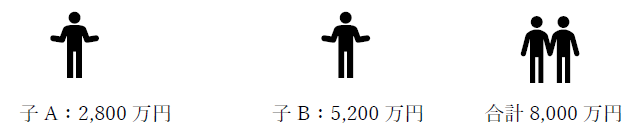

②8,000万円の相続をした場合。

相続税額(8,000万円)が基礎控除額(4,200万円)を上回るため、相続税の課税対象となります。

★課税を公平にするために、次の計算方法をとります。

課税対象額3,800万円を法定相続人数(2人)で割り、

3,800万円÷2人=1,900万円

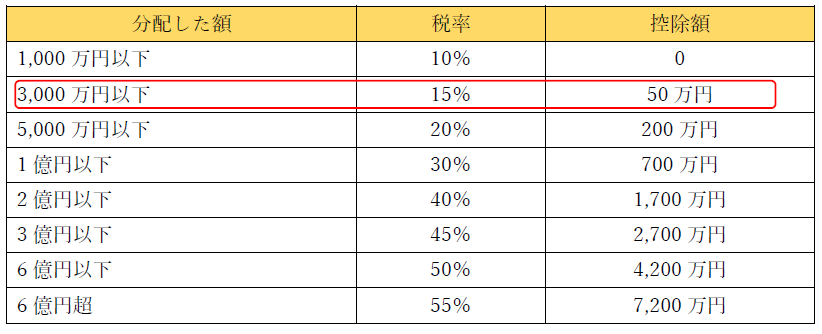

1人当たりに分配した課税対象額に、下記の早見表の式をあてはめます。

分配した1人当たりの金額は1,900万円であるため、早見表上は赤枠で囲った3,000万円以下の税率15%・控除額50万円に該当します。1人当たりの税額は

1,900万円×15%-50万円=235万円

となります。

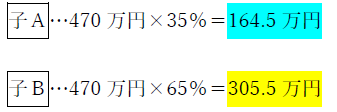

470万円は、家族全体での相続税の合計額です。

実際に相続した財産の価額

次に、それぞれが相続した割合で按分します。

今回は、子Aが35%、子Bが65%を相続するとします。

それぞれの相続税額は上記の通りとなります。

今回は簡単な例を基に、おおまかな相続税額を算出してみましたが、諸条件ににより、税額が変わってきます。相続のご相談は、プロの税理士におまかせ下さい。

初回相談料は無料です。是非納得いくまでご相談ください。