「令和6年度税制改正の大綱」においてい税制改正の内容が決定され、改正案が成立し施行された場合には、令和6年分の所得税について定額減税が実施されることになります。この場合、令和6年6月1日以後最初に支払う給与等につき源泉徴収を行う際から定額減税を行うことになります。今月は、定額減税の方法と交際費から除外される飲食費に係る見直しについてご説明致します

※給与担当者が行う月次減税事務の手順

①控除対象者の確認 ②各人別控除実績簿の作成(任意) ③月次減税額の計算

④給与等支払時の控除 ⑤控除後の事務

※控除対象者の確認

令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の人を選びだします。

※各人別控除実績簿の作成(任意)

※月次減税額の計算

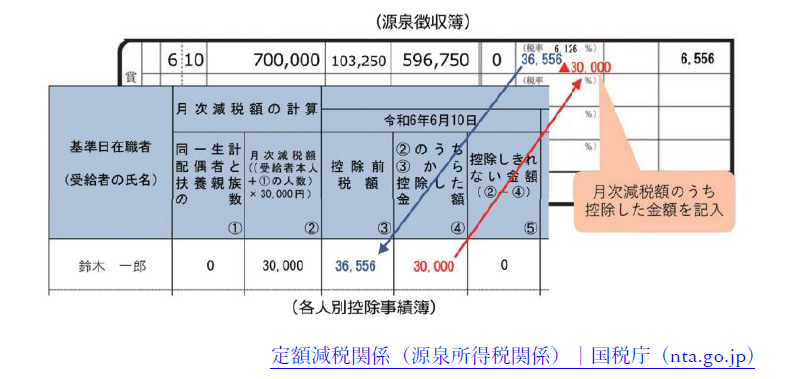

控除対象者ごとの月次減税額は「同一生計配偶者と扶養親族の数」に応じて、「本人30,000円」と「同一生計配偶者と扶養親族1人につき30,000円」との合計額となります。

「同一生計配偶者とは?」月次減税額の計算となる同一生計配偶者とは、控除対象者と生計を一にする配偶者(青色事業専従者等を除く)のうち合計所得金額が48万円以下の人となります。

「扶養親族とは?」月次減税の計算の対象となる扶養親族とは、所得税法上の控除対象扶養親族ではなく、16歳未満の扶養親族も含まれます。

月次減税額は、最初の月次減税事務までに提出された扶養控除等申告書により確認した、その提出日の現況における「同一生計配偶者と扶養親族の数」によって決定しますので、その後「同一生計配偶者と扶養親族の数」に異動があった場合には、年末調整又は確定申告で調整することになり、月次減税額を再計算することはありません。

①月次減税額の金額が控除前税額の金額以内の場合

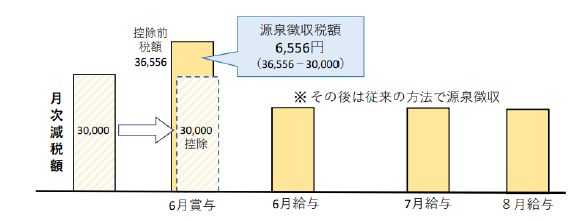

この事例では、月次減税額(30,000)円が最初に支払う6月賞与の控除前税額(36,556円)以下となるため、月次減税額を6月賞与の控除前税額から全額控除し、控除した後の残額(6,556円)が6月賞与に係る減税徴収税額になります。その後は控除できる月次減税額はありませんので、年末調整を行う前までは従来の方法で源泉徴収税額を算出します。

②月次減税額の金額が控除前税額の金額を超える人の場合

(月次減税額の金額 > 控除前税額の金額)

イ 初回の給与等の支払い時における控除の方法

この場合には、月次減税額の全額は控除できませんので、控除前税額と同額の月次減税額を控除することにより、実際に源泉徴収する税額は0円になります。

ロ 二回目以降の給与等の支払時における控除の方法

二回目以降の給与等の支払時においては、イの方法で控除しきれなかった金額を限度として、その控除しきれない金額がなくなるまで、以後支払う給与・賞与から順次控除することになります。控除しきれない間は、実際に源泉徴収する税額は0円になります。

※交際費から除外される飲食費に係る見直し

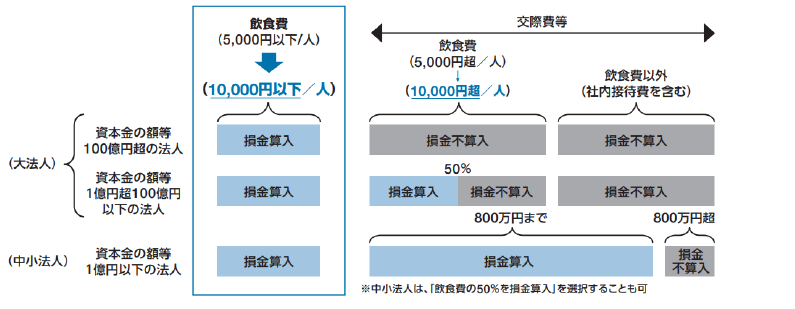

交際費は損金不算入とされていますが、平成18年度税制改正により会議費相当とされる1人5,000円以下の飲食費は交際費等の範囲から除外され、全額損金算入されています。この5,000円以下とされている飲食費の金額基準について、会議費の実態等を踏まえ10,000円まで引き上げられます。

このほか、接待飲食費にかかる損金算入の特例及び中小法人に係る損金算入の特例の適用期限が3年延長されます。

ご不明点、ご質問はお問合わせください。